不久前,财政部副部长朱光耀宣布中国金融业将进一步扩大对外开放,保险业在短时间内向外资全面开放。毋庸置疑,内地保险业将在新一轮对外开放中迎来大发展,内地保险市场的吸引力将不断增强。

一水之隔的香港保险业就已经与内地保险业建立了紧密联系,“香港保险热”即是证明。但如果把这股内地居民赴港投保热潮放置于内地保险业迅速发展和中国金融业不断扩大开放的背景中,人们会发现,热潮之下涌动着巨大机遇。

已经享受到内地保险市场发展红利的香港保险业,有望通过更深层次的合作同内地保险业实现共赢。

热潮仍未退去

家住深圳的代先生把年幼的女儿视为掌上明珠,平时自然也没少为孩子操心打算。最近,他正在考虑为女儿购买一份重疾险。“孩子现在年纪小,越早买越划算,当然最主要的还是想给孩子以后的生活添份保障。”代先生告诉记者。

同他的很多朋友一样,代先生也把目光投向了对岸的香港保险市场。

对于香港保险,代先生并不感到陌生,“我已经听周围的朋友谈论的太多了。我也不知道香港保险是怎么一下子就火起来了,但就是感觉身边的朋友突然间都在谈论香港保险,很多人都去香港买保险。”

内地居民赴港投保热潮的确汹涌澎拜。

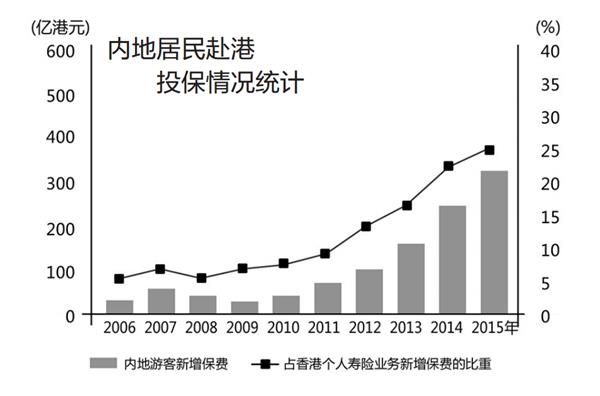

原香港保险业监理处公布的数据显示,从2006年至2015年,内地居民赴港投保为香港保险业所带来的新增保费收入从2006年的28亿港元,暴涨至2015年的316亿港元,占香港保险市场个人寿险业务新增保费的比重从2006年的5.3%增长至2015年的24.1%。2016年前三季度,来自内地居民的新增保费收入更是高达489亿港元,占同期个人寿险业务新增保费的比例也跃升为37%。

在与香港隔江相望的深圳,代先生告诉记者,他妻子所在单位的同事们经常结伴去香港买保险,有时候一去就是十几个人,自己做香港保险代理的朋友更是忙得不亦乐乎。

2016年初,这股热潮开始遭遇监管的寒流。在我国现行的外汇管理政策下,明确支持中国境内居民个人到境外旅行、商务活动、留学等购买个人的人身意外险、疾病保险,而对于大陆居民个人到境外购买人寿保险和投资返还分红类保险,属于金融和资本项下的交易,现行外汇管理政策和法规未明确允许。2016年10月,银联国际发布《境外保险类商户受理境内银联卡合规指引》称,只允许内地客户在经常项目保险上使用银联卡支付,其他保险项目严禁使用银联卡支付。

从2016年第四季度至今,香港方面没有再公布新的内地居民赴港投保数据。但据一位香港保险代理人透露,管制规定对内地居民赴港投保的影响并不大。内地居民赴港投保的热潮有所降温,但仍未消退。

缘何受到追捧

在代先生看来,保险买的就是保障,公司品牌十分重要,“像香港有些保险公司,已经有一百多年的历史了,这也证明它们的风险保障能力。”

但除此之外,还有哪些原因让香港保险如此受到内地居民追捧呢?

新财道财富管理股份有限公司家族办公室高级保险规划师姜骏认为,香港保险对于内地居民的吸引力主要体现在以下方面:首先,香港保险产品种类多、创新快、保障广。香港保险产品推向市场的速度快、创新快、对市场反应快。费率较为灵活,折扣形式较为多样,如大额保单、较为健康的人群、不吸烟人群等均有较多形式的折扣。重大疾病险保障全面,对多数重疾都有相对应的轻症保障,病种的增减有较大的灵活性。其次是保障型产品费率较低。一是发生率低;二是产品研发定价时无严格的法定发生率限制,香港监管机关并没有严格限制计算保费的利率和生命表,保险公司可按公司的投资回报和历史经验去定价,关键是做到结合公司自身情况控制好产品风险。第三点是理财型产品投资收益较高,且有全球资产配置的作用。长期产品的预期收益率相比国内保险公司较高,虽然保证部分收益率很低,但是浮动部分收益率很高,具体得看未来产品实际达成率,展示给客户时还是有一定吸引力;另外一个理财配置的核心优势是美元保单具有全球资产配置的功效。理财配置方面最后一大亮点是保单融资功能,由于香港市场银行贷款利率低于保单收益率,所以通过保单融资可以加杠杆放大收益率,当然这种操作只适合在特定的利率环境下,也有一定的风险性。

最后,他认为,“香港保险的保障额度高,核保时免体检额和产品免责条款较国内相对宽松。保险和其它金融工具的融合更顺畅,如对于高净值人士的标准配置”保险+信托“的模式在香港很成熟,在国内则还在完善过程中,也需要机构开展创新。”

香港先进的医疗实力也是不容忽视的重要因素。友邦保险(国际)有限公司高级财富管理经理王允鸿表示:“香港目前的男女平均寿命均排在世界前两位,发达的医疗技术是主要原因。相较于内地医疗市场,香港可能较早掌握一些领先的医疗技术,比如最近很火的‘质子癌症治疗方法’。质子治疗是目前治疗癌症的最大型且尖端的癌症疗法,目前上海、香港都已经引入‘质子治疗’,但由于费用昂贵,大陆保险并不报销相关费用。但今年1月,香港友邦已将其纳入赔偿范围。”

内地保险起跑

目前我国寿险保单持有人只占总人口的8%,人均持有保单仅有0.13。但是,像代先生这样将保险视为美好生活需要的居民越来越多。快速增长的保险需求蕴藏着巨大的市场潜力。

在11月22日的新浪金麒麟论坛上,保监会副主席黄洪指出,要深刻把握我国社会主要矛盾变化对保险业的影响以及在保险业的体现。进入新时代,保险业的主要矛盾转化为不平衡不充分的保险供给与人民群众日益迸发、不断升级的保险需求之间的矛盾。

国内保险业虽然处于快速发展之中,但在现阶段难以完全满足内地居民的保险需求。因此,历史悠久且发展成熟的香港保险市场的吸引力在这一互相错位的发展阶段得以放大。

内地居民赴港投保的热潮对于内地保险业来说,是后发者应该承受的压力,也应当转化为奋力追赶的动力。在加强万能险监管等一系列意在整治当前行业乱象的强力措施之后,内地保险业正在回归保障本源,内地保险业的产品也在完善升级,在保障范围、多重赔付、保费豁免等方面不断提升竞争力。

例如,新华保险推出的“多倍保障重大疾病保险”,提供50种轻症、70种重症及身故赔付保障;客户多次罹患轻症、重疾可获多次、多倍给付。华夏保险的常青树(全能版),在扩大保障范围的同时,且包含轻症疾病豁免责任,即被保险人患轻症疾病,将豁免以后各期保险费,减轻投保人的经济负担。

互联网是内地保险业的另一个机会。相比于香港保险业仍以银保渠道和代理人渠道为主,互联网渠道在内地保险市场上正扮演着举足轻重的作用。根据中保协发布的报告显示,今年上半年,我国互联网人身保险累计实现规模保费1010.5亿元。姜骏认为:“其实目前内地市场上很多产品都是很优质的保险产品,保险公司更需要做好客户服务,一方面可以结合互联网科技升级数字化的营销和服务,另一方面可以以保险为本,为客户构建金融、养老、健康等生态圈,打造以客户为中心的系统化解决方案的提供商。”

互联网保险公司悟空保推出的“至尊宝终身重疾险”号称“性价比完爆香港保险”,CEO陈志华表示,借助互联网渠道,保险公司能够把产品做到消费者一看就明白,通过节省中间代理人的分成从而提升保障杠杆,同时提升投保、理赔等环节的服务。

在对市场上的重疾险产品进行了一番研究比较后,代先生认为:“内地险企也有自身的很多优势。比如说,内地保险公司在全国拥有众多网点,对于我们客户来说,能够及时便捷地获取保障服务是很重要的。”

互补中求共赢

代先生并不打算将女儿的未来保障全部押宝在香港保单上。“我应该会先给她买一份国内的保险,香港保险可能会作为一个补充吧。”代先生告诉记者,身边一些去香港买了保险的朋友通常也拥有内地保险。香港与内地在保险市场上的融合日趋深入。

2017年5月16日,陈文辉副主席在北京会见香港保险监理处梁志仁专员,并签署《中国保险监督管理委员会和香港特别行政区政府保险业监督关于开展偿付能力监管制度等效评估工作的框架协议》。8月,中国保监会副主席陈文辉会见了香港特别行政区行政长官林郑月娥,双方就内地与香港保险市场发展与合作、两地偿付能力等效评估以及“保险互联互通”等议题交换意见。

显而易见,内地保险业和香港保险业的联系也在全方位加强。未来,两地保险业在产品、服务、资金、人才、监管等领域将会有更加积极的合作。

王允鸿认为,香港保险相对于内地保险而言具有互补性,在内地保险市场逐步释放出巨大潜力的同时,香港保险市场也将从中获益。“看重香港健康保险优势或者货币对冲作用等方面的内地客户会选择到香港投保,从而使自己的保险保障更加全面。”

不久前,第17届粤港澳深四地保险监管联席会议召开。记者从香港保监局了解到,下届会议拟于2018年下半年在香港召开,四地代表均同意在下届会议上就个别保险业合作专题进行深入研讨。

更为重要的是,中国内地将按照自己扩大开放的时间表和路线图,大幅度放宽金融业的市场准入。这一开放姿态和实质性举措无疑将会给未来内地与香港保险业的交流、合作、互补、共赢,描绘出一个美好的发展愿景。届时,日趋成熟的内地保险业将会充分与国际治理标准相接轨,充分接受国际市场竞争,两地保险业也将在一个更为开放、更为平等的环境里聚合各自优势,为内地的保险消费者带来更优质的保障。(来源:保险周刊 编辑 单钰涵 责编 赵怀朴)